이녹스첨단소재 - 중장기 성장성 고려시 현재 과도한 저평가 (NH투자증권 : 이규하)

아쉬운 스마트폰 고객사 판매 둔화

1) 국내 고객사 플래그십 스마트폰 판매 둔화 및 디스플레이 물량 감소 등을 고려해 실적 추정치를 낮추고 동사 목표 주가를 기존 54,000원에서 38,000원으로 하향함.

2) 중장기 실적 성장성 및 제품 다변화 등을 고려해 투자의견 Buy 유지. 목표 PER도 글로벌 동종 업체들 밸류에이션 하락을 고려해 기존 16배에서 12배로 하향함.

3) 동사는 최근 고부가 제품 판매 확대로 양호한 이익률을 기록하고 있으나, 국내 고객사 스마트폰 판매 부진 영향을 피하기는 어려울 것으로 예상함.

4) 또한 수익성 위주로 사업 구조를 재편하며 물량이 소폭 감소하는 영향도 존재함.

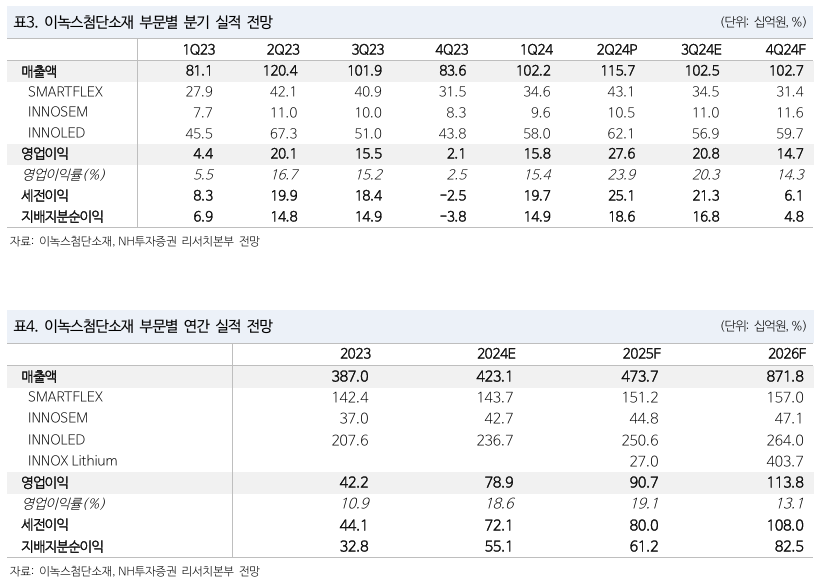

5) 이를 고려해 2024년과 2025년 영업이익 전망치를 각각 기존 추정 대비 8.6%, 6.1% 하향함.

6) 하지만 중장기적으로 OLED 고객사 및 제품 다변화, 전기차용 열폭주 필름 등으로 전방 산업이 확대되며 실적 성장세가 이어질 것임.

7) 특히 매크로 변동성 확대 영향으로 현재 주가는 PER 기준 역사적 밸류에이션 저점에 근접했으며, 최근 주가 하락을 저가 매수 기회로 삼을 것을 권고함.

전기차 열폭주 필름 성장성에 주목

1) 3분기 영업이익은 당사 기존 추정치 및 컨센서스를 하회하는 208억원(+33.7% y-y)을 전망함.

2) 국내 고객사 스마트폰 판매 둔화 및 TV 생산량 조절이 주된 원인임.

3) 4분기에는 과거와 달리 전방 산업 물량이 증가해 견조한 이익 달성 가능할 것임.

4) 특히 당사는 하반기 승인 가능성이 높은 전기차용 열폭주 필름 시장 성장성에 주목함.

5) 해당 시장은 10만 대 기준 약 1,000억원 규모로 동사 실적 확대에 큰 기여를 할 것으로 기대함.

관련 글

| 4분기 어닝 서프라이즈 전망 : LG디스플레이(034220) - 목표주가 16,000(-) (0) | 2024.08.05 |

|---|---|

| 어닝서프라이즈 후에도 기대할 게 많다 : 디케이티 (290550) - 목표주가 19,000(-) (0) | 2024.08.05 |

| 견고한 FPCB 1st 벤더 위상 : 비에이치(090460) - 목표주가 31,000(▲) (2) | 2024.08.02 |

| 2Q 깜작, 3Q 최고 실적 : 비에이치(090460) - 목표주가 32,000(-) (0) | 2024.08.02 |

| 우려를 불식시키는 실적 흐름 기대 : 비에이치(090460) - 목표주가 31,000(▲) (1) | 2024.08.02 |

댓글

느낌이(Feeling)님의

글이 좋았다면 응원을 보내주세요!

이 글이 도움이 됐다면, 응원 댓글을 써보세요. 블로거에게 지급되는 응원금은 새로운 창작의 큰 힘이 됩니다.

응원 댓글은 만 14세 이상 카카오계정 이용자라면 누구나 편하게 작성, 결제할 수 있습니다.

글 본문, 댓글 목록 등을 통해 응원한 팬과 응원 댓글, 응원금을 강조해 보여줍니다.

응원금은 앱에서는 인앱결제, 웹에서는 카카오페이 및 신용카드로 결제할 수 있습니다.