반도체 - Duration보다 방향성에 집중 (유안타증권)

메모리 반도체 수요 정상화 기대

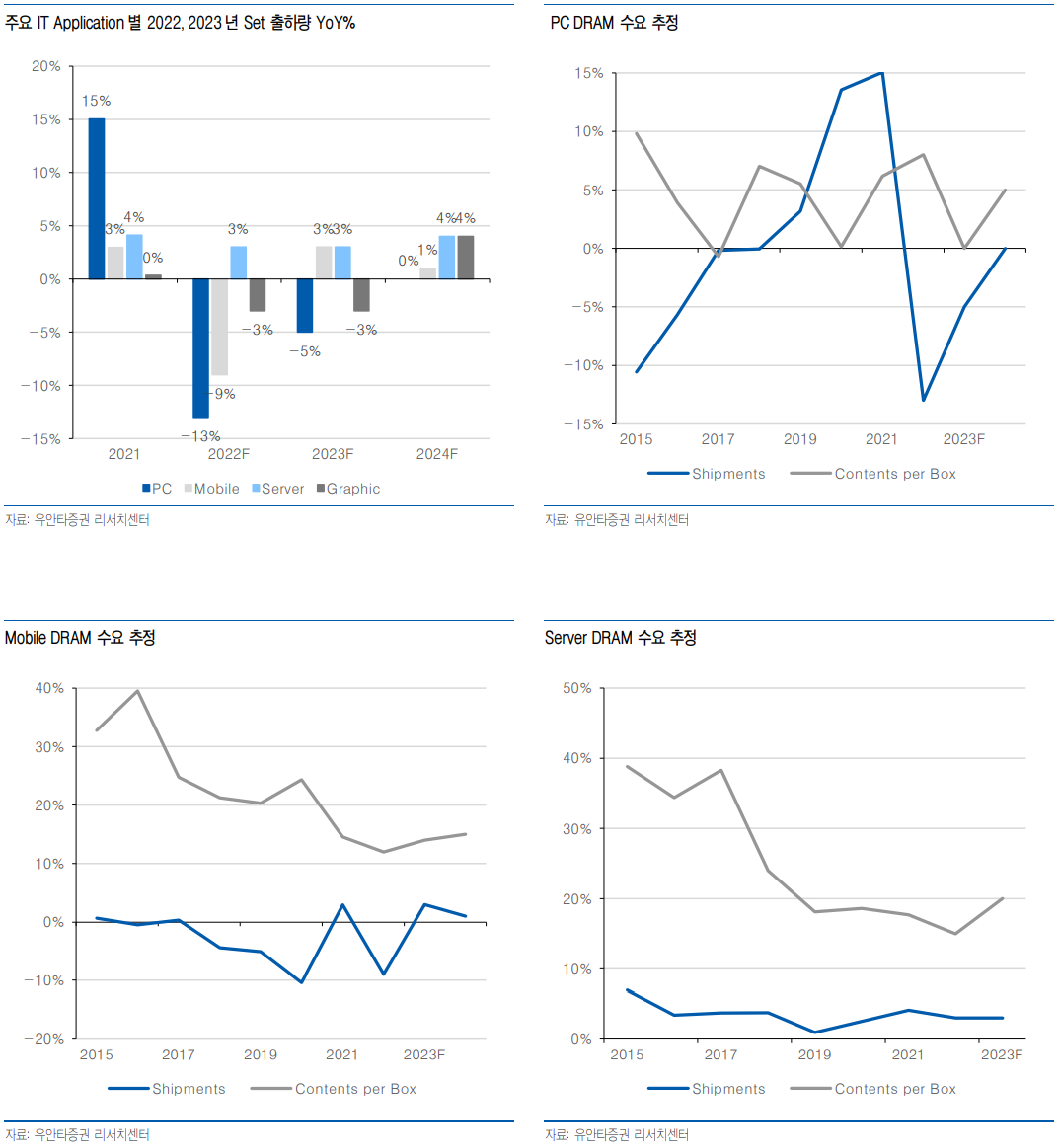

2022년 글로벌 DRAM 수요는 187,938Gb(YoY 8%)을 기록하고 이례적으로 낮은 성장률(vs. 과거 5년 평균 19%)을 기록할 것임.

2023년 연간 글로벌 DRAM 수요는 215,290Gb(YoY 16% vs. 시장 조사기관 추정치 YoY 9%)로, Mobile과 Server DRAM이 시장 성장을 견인할 것으로 예상함.

iPhone 고사양 중심의 판매와 Contents 증가로 iPhone DRAM 수요 기여도가 높아지는 동시에 Android OEM社 Contents 증가를 촉진시킬 것으로 기대함.

DDR5 전력 효율성 증가와 신규 CPU 출시는 Server 수요 성장 모멘텀으로 작용할 것임.

2022년, 2023년 글로벌 NAND 수요는 각각 681,174GB(YoY 20%), 859,541GB(YoY 26%)를 기록할 것임.

Server/HPC향 Enterprise SSD의 2022년~2023년 연간 수요 증가율이 40%를 육박하는 고성장을 지속할 것으로 예상함.

2H22~2023년 사이 글로벌 Big Tech 업체들의 신규 XR 디바이스 출시는 NAND 시장 수요에 증가에 긍정적일 것으로 전망하기 때문임.

DRAM 시장 2H23 Balance → 2024 수요 초과 불가피

2022년, 2023년, 2024년 각각 DRAM Sufficiency Ratio를 6%, -2%, -5%로 추산하고 2H23에 접어들며, DRAM 시장은 수급 Balance에 근접할 것으로 전망함.

불확실성이 높은 상황에서 Down Cycle에 진입하는 공급업체들은 Tech Migration에 대한 의존도가 높아질 것임.

2022~2023년 DRAM Migration Bit을 평년대비 이례적으로 낮은 5%로 가정하며, 이후 2024년 DRAM 초과 수요가 불가피할 것으로 전망함(공급 Bit 17% vs. 수요 Bit 21%).

EUV 도입이 본격화 됨에 따라 기술 난이도 증가는 Migration 전환 속도/효율을 감소시켜 2024년 Tech Migration Bit은 10% 수준에 그칠 것임.

DDR5 채택율이 증가함에 따라 Net Die 감소가 예상된다는 점까지 감안하면 공급 증가는 제한적이며, 2024년 초과 수요 가시성을 높일 것임.

NAND 가격 하락세 지속, Consolidation을 기다린다

2022년, 2023년 NAND 시장 Sufficiency Ratio를 각각 10%, 16%로 추정하고, NAND 시장 내 공급 과잉이 지속될 것으로 전망함.

중국 YMTC 영향력 확대로 시장 경쟁이 지속될 것이라는 점이 수급 개선에 부담으로 작용할 것임.

YMTC가 중화권 Mobile향 NAND 및 중국 IT향 NAND 수요를 대응한다고 가정하면, 글로벌 NAND Capa 기준 점유율은 각각 14%, 19% 수준으로 Capex 확대가 요구될 것임.

3D TLC NAND 기준으로 Spot 가격은 2022년 고점대비 15% 수준의 조정을 받고 있음.

추가적인 하락이 불가피하고 일부 업체가 적자를 기록하는 등 수익성은 악화될 가능성이 높을 것으로 추정됨.

다만, NAND 가격 하락이 지속됨에 따라 시장 내 Consolidation의 필요성이 확대될 것으로 예상된다는 점은 긍정적임.

4Q22 매출/재고자산 비율 0.9배 추정, 오히려 좋다

2Q22말 기준 메모리 3사 합산 반도체 재고는 40조원으로 전분기 대비 10% 수준 증가함.

하반기 글로벌 IT Set 소비력 둔화세가 보다 심화될 가능성을 고려하면, Special Deal 등을 포함해 본격적인 메모리 재고조정 Cycle 진입이 불가피함.

따라서 업체들의 메모리 반도체 매출 감소폭은 확대될 가능성이 높음.

2023년 상반기를 지나면서 보유 중인 재고자산을 소진하고 다소 늦춰 왔던 Tech Migration을 통해 회복을 도모할 것임.

DRAM Player들이 시장 내 공급을 조절하고, 우리가 소비 회복을 기다릴 준비가 되어 있다면, 결국 재고 레벨로 관심이 집중될 것임.

2023년 공급 부족을 대비한 공급업체들의 재고 Carry 정책 등 다양한 시나리오는, 결국 4Q22를 재고 Peak out 시점으로 추정케 함.

일반적으로 반도체 업황 Turnaround 시점보다 메모리 반도체 공급사의 주가 상승이 선행해왔음.

재고자산이 Peak에 도달하는 시점이 주가 반등의 초입 구간이었다는 점을 감안하면, 금번 주가 반등의 시작은 4Q22가 될 가능성이 높을 것임.

특히, 4Q22 메모리 3사의 매출/재고자산 비율을 0.9배 수준으로 추정함.

최근 2개 Cycle에서 메모리 3사의 합산 매출액/재고자산 비율이 1.0배 수준에서 Cycle 상 주가는 Bottom에 근접했다는 점에 주목해야 할 것임.

지금부터는 Duration보다 방향성에 집중해야 한다는 판단이며, 업종 Top Pick으로는 삼성전자, 차선호주로는 SK하이닉스를 제시함.

▼ 관련기사

반도체 업황, 3분기 가장 암울...관건은 4분기 출하량

반도체 업황이 3분기 가장 어두울 것이라는 전망이 나온다. 수요 감소와 물량 감소의 이중고가 당분간 회복되긴 어렵다는 것이다. 한국투자증권은 20일 “2022년 디램(DRAM) 수요 비트그로스(비트

www.edaily.co.kr

반도체 업황이 3분기 가장 어두울 것이라는 전망이 나오고 있습니다.

2022년 디램(DRAM) 수요 비트그로스(비트 단위로 환산한 메모리반도체 생산량 증가율)는 역대 최저인 8%로 예상되는데요.

2012년 디램 시장이 과점화된 이후 10여년 간 수요와 공급 비트그로스 모두 평균적으로 20%대를 유지해 온 점을 고려할 때 매우 이례적이죠.

수요 성장률이 연초 예상한 18%의 절반에도 못 미치면서 시장 내 디램 공급과잉이 가격 하락 및 구매 축소, 공급사 재고 증가의 악순환으로 이어지고 있습니다.

3분기는 가격 하락과 물량 감소의 이중고가 계속될 전망이며, 중국의 제로 코로나 정책이 연말까지 이어져 단기간 내 중국 내수 경기 회복도 어려울 것으로 예상됩니다.

또한, 3분기 스마트폰향 모바일 디램 고정 가격이 15% 이상 크게 하락했음에도 유의미한 물량 증가가 보이지 않습니다.

관건은 4분기 출하량 성장률이며, 4분기에도 디램은 두 자릿수 가격 하락은 불가피합니다.

그러나, 분기 디램 출하량 증가율이 플러스로 돌아선다면 업황 개선의 첫걸음으로 볼 수 있으며, 이는 고객사가 보유한 디램 재고가 소진되고 있다는 의미입니다.

실제 2019년에도 2개 분기 연속 두 자릿수 가격 하락이 계속됐지만 세 번째 분기부터 출하량 증가율이 뛰면서 가격 인하폭이 줄고 수급이 개선되기도 했습니다.

고객사의 디램 구매가 재개된다면 메모리 공급사 재고 증가세가 완화되며 업황 개선 초기 사이클에 진입할 수 있을 것으로 예상됩니다.

'리포트 > 반도체' 카테고리의 다른 글

| 4Q22 재고 Peak, 오히려 좋아 : SK하이닉스(000660) - 목표주가 120,000(New) (2) | 2022.09.21 |

|---|---|

| 부전이굴(不戰而屈) : 삼성전자(005930) - 목표주가 75,000(New) (0) | 2022.09.21 |

| 반도체 산업 리포트 : 3분기가 가장 어렵다 (2) | 2022.09.21 |

| [필독] 눈높이 확 올릴 때 ! : 해성디에스(195870) - 목표주가 NR(-) (2) | 2022.09.21 |

| NAND & OLED 경쟁력 강화 : 삼성전자(005930) - 목표주가 75,000(-) (0) | 2022.09.20 |

댓글